Si vous catégorisez un même mouvement trois fois de suite, notre moteur de catégorisation enregistre votre choix et les mouvements futurs seront automatiquement catégorisés en tenant compte de votre indication.

Consultez ici l’évolution de votre épargne bancaire et les mouvements associés.

Cette page est consacrée à l’évolution et à la structure de vos placements financiers. Vous disposez aussi d’une analyse de votre portefeuille, de chaque contrat, et de chaque support qui le compose.

Note

Sur le panneau de gauche, cliquez sur un compte pour accéder au Détail par compte.

En cliquant sur chaque compte (dans le menu latéral gauche de l’écran principal), outre son évolution sur la période choisie, vous disposez du détail de ses supports, de sa structure, du gain réalisé ou de son taux d’évolution (dans l’onglet Détails) et d’une analyse financière qui présente le niveau de risque du compte et l’historique des performances de ses supports.

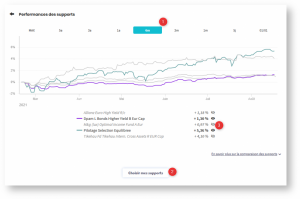

Consultez et comparez la performance des supports de votre portefeuille ou de chaque compte.

Sélectionnez d’abord la période étudiée (1). Sélectionnez ensuite les supports à comparer (5 au maximum) (2). Pour une meilleure lecture des courbes, vous pouvez griser temporairement des supports en cliquant sur sa ligne (3).

Note

– Pour faciliter la comparaison, les indices de performance sont ramenés à un point neutre de 0% et commencent à la date où tous les supports ont un historique.

– Seules les courbes des supports dont nous disposons de l’historique de performance apparaissent sur le graphe.

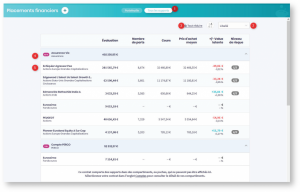

Cliquez sur l’onglet Tous les supports (1) pour suivre en un coup d’œil l’ensemble de vos supports, classés par compte. Plus besoin de parcourir tous vos comptes un à un.

Pratique : Différents modes de tris sur les contrats ou sur la liste des supports vous sont proposés. Choisissez l’affichage qui vous convient le mieux (2).

Vous pouvez également afficher/masquer les supports appartenant à vos différents contrats, pour clarifier l’affichage de la liste (3).

En tête, vous retrouvez vos différents contrats (4) avec un pourcentage correspondant au poids du contrat dans le portefeuille total. (Ex. ici, cette assurance vie représente 63% de la valeur totale du portefeuille).

Et sous chacun des contrats, la liste de supports associée (5).

Le niveau de risque de votre portefeuille ou de votre compte est exprimé selon l’échelle du SRI (Synthetic Risk Indicator). Il est calculé à partir de la moyenne pondérée des SRI de chaque catégorie des supports constitutifs de votre portefeuille/compte ; et tient compte également de la corrélation entre les supports d’une même catégorie, s’il y a lieu.

Le SRI est l’indicateur de risque des supports financiers figurant sur le Document d’Informations Clés (DIC), document où est présenté l’ensemble des caractéristiques du support.

Le SRI est calculé par la combinaison du « Risque de Marché » du support (la baisse de la valeur des investissements) et le « Risque de crédit » de l’émetteur (la possibilité que l’émetteur ne puisse pas rembourser).

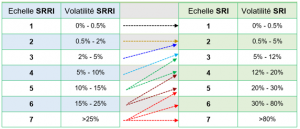

L’indicateur précédent, le SRRI, était lui basé sur la seule mesure du risque de marché.

Il correspond au risque de dégradation de la situation financière et économique de l’émetteur d’un titre de créance dans lequel un fonds investit : il dépend des notations de crédits octroyées par des organismes externes d’évaluation du crédit (OEEC), certifiés par l’Autorité européenne des marchés financiers (AEMF).

Le calcul du risque de marché (MRM) est quant à lui estimé à partir d’une méthode qui diffère selon la catégorie du support.

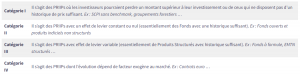

Les 4 catégories de supports

PRIIPs(Packaged Retail and Insurance-based Investment Products) = supports financiers

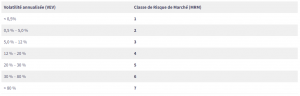

Hormis pour les PRIIPs de « Catégorie I », la méthode de calcul du risque de marché (MRM) consiste à définir la volatilité annualisée du support (VEV) qui détermine ensuite la classe de Risque de Marché (MRM) :

Correspondance entre volatilité et classe du risque de marché

À la différence du SRRI, le calcul du risque de marché n’est plus fonction exclusivement de la volatilité des rendements du support : il est ajusté par une loi de probabilité qui permet de caractériser au mieux le risque de perte, notamment pour des supports ayant des historiques courts.

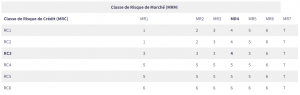

Une fois la classe de Risque de crédit (MRC) et la classe de risque de marché définies, le SRI est défini selon un tableau de correspondance :

Pour un fonds multi-asset dont le risque crédit (MRC) est de 3 et le risque marché (MRM) de 4, le SRI sera de 4.

Pour les fonds actions, le risque crédit est de 1, le SRI ne dépend donc que du Risque de Marché.

Le niveau de risque de votre portefeuille ou de vos comptes est exprimé selon l’échelle du SRI (de 1 à 7).

Il est calculé à partir de la moyenne pondérée des SRI de chaque catégorie de supports constitutif de votre portefeuille ou compte.

En présence de supports de catégorie 2 (Fonds ouverts et produits indiciels non structurés), la corrélation entre les supports est également prise en compte pour déterminer la Volatilité annualisée (VEV), et donc leur SRI. Dans le cas où les supports de cette catégorie ne sont pas parfaitement corrélés, ce qui correspond à la configuration la plus fréquente, le SRI de cette catégorie sera inférieur à la moyenne des SRI des supports qui la constituent.

Au 1er janvier 2023, conformément à la règlementation européenne PRIIPs (Packaged Retail and Insurance-based Investment Products), le document d’informations clés pour l’investisseur (DICI) est remplacé par le Document d’Informations Clés (DIC). Et le SRRI (Indicateur Synthétique de Rendement/Risque) du DICI disparait et est remplacé par le SRI (Indicateur Synthétique de Risque). La différence fondamentale est la prise en compte du Risque de Crédit dans l’indicateur SRI, et une nouvelle méthodologie de calcul du risque de marché.

Attention : bien que les 2 indicateurs soient présentés sur une échelle de 1 à 7, les intervalles ne sont pas identiques. Des fonds qui affichaient un SRRI de 6 sur 7 (par exemple un fonds actions) pourront afficher un SRI de 4 sur 7 dans le DIC. Cela ne signifie pas pour autant que le niveau de risque du fonds a diminué ou que sa stratégie d’investissement ait été modifiée.